fx初心者の皆さんは、ロスカットという言葉を聞いたことがあるでしょうか。

よく、fxに関するブログに、「強制ロスカットで○○万円の損失に」などという記事がアップされています。

こんなことにならないために、ロスカットについて学んでいきましょう。

fxのブログでよく見るロスカットってどうなるの?

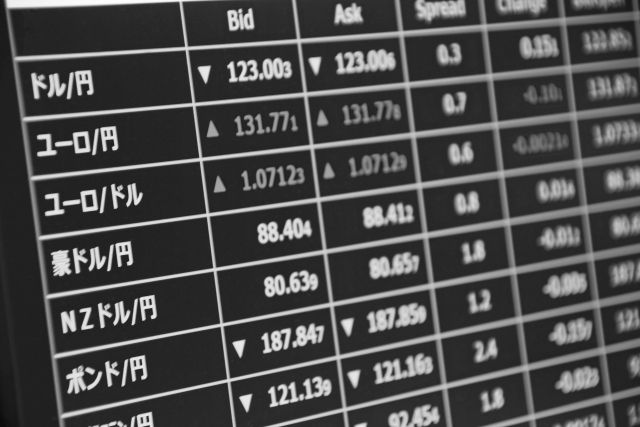

fxは、正式には外国為替証拠金取引といいますが、その名の通り、証拠金を担保として取引を行います。

たとえばドル円取引において、1万ドルを買おうと思うと、普通なら1ドル=100円の相場の場合、100万円が必要ですね。

それが、fxで25倍のレバレッジを効かせると、4万円の証拠金で1万ドルを買うことができるのです。

この4万円は売買代金ではなく、1万ドルの買いポジションを維持するための担保で、必要証拠金といい、決済したときには返ってきます。

つまり、fxは売買代金のやり取りをするわけではなく、必要証拠金を担保に取引し、取引で生じた損益のみのお金のやりとりを行うものです。

では、ロスカットとはどのようなことをいうのでしょうか。

fxでは、ポジションを持っているときに相場が意図したものと逆に振れると、損失がでます。

しかしその損失は、ポジションを決済するまでは本当の損失ではなく、いわゆる含み損です。

ところが、含み損は口座に預けている証拠金となりうる金額からは控除されるのです。

この含み損を控除した口座の金額のことを有効証拠金といいます。

そして、有効証拠金に対して、担保として使用している必要証拠金が一定の割合を超えると、含み損のあるポジションが強制的に決済されてしまうのです。

これをロスカットといい、fx解説ブログなどでは必ず出てくる専門用語といえます。

fx口座の証拠金維持率がロスカットの基準となる

ちなみに、有効証拠金に対する必要証拠金の割合を証拠金維持率といいますが、会社によってロスカットになる証拠金維持率は違います。

よくあるのは、証拠金維持率が50%を切ったらロスカットが発動するというパターンです。

証拠金維持率は、有効証拠金÷必要証拠金×100(%)で算出されます。

ブログでよく見るfx専門用語がたくさん出てきてわかりにくいので、具体的な金額を挙げて説明しましょう。

口座に入金した金額が100万円だったとします。

そして、必要証拠金40万円で10万ドルを買ったとしましょう。

このときの有効証拠金は、含み損も含み益もなければ、100万です。

しかし、もし買った10万ドルが40万円の含み損を持ってしまった場合、有効証拠金は、100万円-40万円で60万円となります。

そして、証拠金維持率=有効証拠金60万円÷必要証拠金40万円×100=150%となります。

ところで、もしこのまま含み損が80万円になってしまった場合はどうでしょう。

証拠金維持率=有効証拠金20万円÷必要証拠金40万円×100=50%となり、あと1円でも含み損が増えるとロスカットされてしまいます。

結果、口座残高は20万円弱になってしまうのです。

fxブログでたまに見るロスカットアラートって?

ただ急にロスカットされるわけではなく、実行までに会社は警告を発します。

これをロスカットアラートの発動やマージンコールなどといいます。

投資家のfxブログでも「ロスカットアラート発動!!」などという文字がたまに躍っています。

このロスカットに関するルールは、会社によって変わるため、一概にはいえませんが、証拠金維持率が100%を切るとアラートが発動することがあります。

証拠金維持率100%は、先の例でいうと100万円預け入れして、40万円の証拠金で10万ドルを買い、含み損が60万円になった場合です。

この場合、メールや取引画面上のお知らせ欄で、ロスカットアラートが発動されたことが警告されます。

そして、24時間以内に追証金(追加の証拠金)の入金がなければ、任意のポジションを強制的に順次決済していく旨の通知がされます。

このとき、追証金を入金するか、証拠金維持率100%以上になるようにポジションを一部決済しなければ、会社が任意で決済してしまいます。

それによって証拠金維持率が100%以上に回復すると、ロスカットアラートは解除されますが、放置するとロスカットとなってしまうのです。

fxでロスカットの措置がとられるのはなぜか

では、なぜこのような措置がとられるのでしょうか。

それは、預け入れた証拠金以上に損失が膨らむことを阻止するためです。

何かことが起こった場合の為替の値動きは、想像以上に急激な場合があります。

もしロスカットが行われなければ、口座の残高以上の含み損が出てしまい、大きな負債を背負うことになりかねません。

つまり、ロスカットされることで、大きな損失を被るのは間違いない事実ですが、それによって最低限の財産が守られているともいえるのです。

実際に、金融庁ではfx取引に関するガイドラインを定めており、個人の財産を守るためのロスカットなどの整備を業者に求めています。

とはいえ、やはりロスカットは避けたいのが個人投資家の本音です。

自分で決済するならともかく、コツコツと増やしてきた財産が、何万、何十万、ときには何百万と勝手に赤字決済されてしまうのです。

fxのブログなどでも「調子に乗って大損」や「口座残高が風前の灯火」などと悲しい体験談が綴られていたりします。

では、ロスカットの憂き目に遭わないためにはどうしたらよいのでしょうか。

まずは、売り買いのポジションをとるときに、必ず自分で損切り設定をしておくことが必要です。

fxでロスカットを免れたいなら損切り設定を

fxでは、売り買いの設定をする際に、同時に逆指値の設定をすることができます。

逆指値とは、含み損が出る方向に為替レートが動いた際、指定した価格に達したら自動的に赤字決済する注文方法です。

これで、含み損が異常に膨らむことを回避することができます。

ブログのfx失敗談にも「あの時損切り設定しておけば…」などと、損切りの大切さが述べられていたりします。

資金額にもよりますが、ドル円で1万通貨の売買では、5,000円~1万円の含み損が出た場合、損切りする方が賢明でしょう。

1万ドルのポジション場合、通常、為替相場の一日の値動き幅は、大きくても1円程度なので、予想と逆方向にレートが動いたとしても損失は1万円程度です。

しかし、経済指標で思わぬ結果が出たり、ヘッジファンドなどが意図的に資金を注入したりした場合、思わぬ値動きをします。

ときには3円近く相場が変動することもあります。

もし、一日で3万円の含み損になったとしたら、ロスカットでもない限り、なかなか自分で赤字決済することはできませんよね。

とはいえ、また相場が逆方向に動いて黒字に転じるには、どのくらいかかるかわかりません。

そして、決済できずにいると、さらに赤字が増える可能性もあるのです。

その点、5,000円の損失のときに赤字決済しておけば、返ってきた証拠金を使い、損失を取り返すこともできます。

このように損切り設定は、健全な取引を継続していくために必要な出費といえるでしょう。

投資家のブログでは複数の通貨ペアでロスカット回避

他にも、リスクを分散させる意味で、ドル円だけでなくユーロドルやユーロポンドなど、投資する通貨ペアを分けることも有効です。

ブログなどを見ると、ドル円、ユーロ円を中心に、円を含まない通貨ペアを組み合わせている人が多いように思います。

この場合、たとえドル円が赤字でも、他の通貨ペアで黒字がでれば、トータルで黒字になりますね。

概ね、ユーロ円、豪ドル円など円を含む通貨ペアは、クロス円といって、ドル円に連れた動きをすることが多いといえます。

そのため、円を含まない通貨ペアなどにも、資金を分散させることをお勧めします。

また、あるポジションで10万通貨売買するよりも、1万通貨ずつポジションを分散させる方が安全です。

一気に3円の変動は厳しくても、50銭の変動ならままあるため、早いうちに含み損が解消できる可能性があるといえます。

また、fxで一番大切なのは、売買しすぎないということです。

証拠金が100万円あるからとぎりぎりまで使っていては、値動きによってはすぐロスカットされてしまうでしょう。

最低でも上下5円、できれば上下10円くらいの値動きに耐えられるように、口座に余裕を残した売買をすることです。

とはいえ、ポジションを持たなければ損もしませんが利益もありません。

限られた資金で利益を得ようとするなら、ここというところでは積極的に売買し、損切りにめげない精神が必要ではないでしょうか。

ロスカットで実感した損切りの必要性

ロスカットについて述べてきましたが、私自身過去に一度だけロスカットにあったことがあります。

それは、あの東日本大震災のときです。

確か一気に10円近く円高に振れ、私が悲惨な震災の状況に釘付けになっている間に、全決済されていました。

震災の被害とは比べようもないですが、災害の備えと同様、損切りで不意の事態に備えることの大切さを勉強した貴重な経験だったと思っています。