「スプレッド=Spread」とは、一般的には「広がり」「値幅」「差額」のことを言いますが、金融取引では、ふたつの商品における「金利差」や「価格差」のことを言います。

FX(外国為替証拠金取引)初心者にとって、重要なFX用語のひとつが「スプレッド」です。

トレーダーによって頻繁に使われる専門的用語なので、ぜひ覚えておいてください。

資産運用して少しでも金利を得たい!よく耳にするFXとは?

気軽に資産運用が出来ると言われているFXは、サラリーマンや主婦層など、多くの人に広がっています。

手持ちの資産を運用して、少しでも金利を得たい方には、FXは魅力的なものだと思います。

では、FX用語「スプレッド」をご説明する前に、「FXとは何か?」をおさらいしておきましょう。

FXは、日本で使われる短縮形の造語で「Foreign Exchange」から作られており、「外国為替証拠金取引」のことです。

投資の一種なのですが、何に投資をするのかというと「お金」に対してです。

「お金にお金で投資」とはおかしな感じがするかもしれませんが、「じっくりお金を育てていく」ようなイメージの投資だと思ってください。

外国通貨を売買することで、為替差益を得るので「両替」と考えると分かりやすいかも知れませんね。

たとえば、日本円からアメリカドルへ両替し、しばらくして、今度はアメリカドルを日本円に両替する、というように各国の通貨を両替していくのです。

つまり、今後上がるであろうと思う通貨へと両替し、その通貨が予測通りに上がれば利益が出ます。

自分で情報収集し、分析し予測を立て、各国の通貨を売買する、それがFXです。

まずは基本FX用語「スプレッド」とは?

FXについて確認していただけたかと思います。

では、覚えておきたいFX用語「スプレッド」についてご紹介しましょう。

先程もお話ししたように、「スプレッド=spread」とは、英語で「広がり」などの意味を持っていますが、FX用語のスプレッドも同様に「広さ」を表しています。

しかし、FXの場合は、大きく分けてふたつの意味の「広さ」を表しています。

ひとつめは、各国の国債や金利の差を表す単位としての「スプレッド」です。

それは、1%の100分の1単位、「bps=Basis Point Spread」を意味します。

ふたつめは、各FX取引会社の「売り値」と「買い値」の価格差、「差=広さ、狭さ」を意味します。

つまり、同じ「スプレッド」でも、国債や金利の話で聞いた場合には、ひとつめにご紹介した「bps」を意味し、FX取引会社との話の流れで聞いた場合には、ふたつめにご紹介した価格差を意味する事になります。

したがって、FX取引で「スプレッド」と言えば価格差のことになるのです。

FX用語スプレッドは「金利差」ではなく「価格差」

それでは、前項で紹介した「スプレッド」についてご説明します。

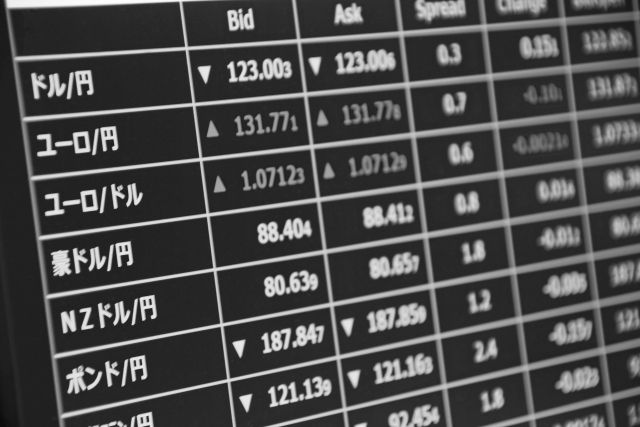

まずは、FX取引会社が提供している「スプレッド=価格差」とはどんなものなのか見ていきましょう。

FX取引会社が提供している「スプレッド」とは、買い取引時と売り取引時の為替レートの差のことで、「FX取引会社の取引手数料」というようなイメージです。

このスプレッドによって、FX取引会社の利益は生まれています。

例えば、日本円と米ドルを取引する場合、FX取引会社は顧客に対して米ドルの買いと売りの為替レートを提示します。

このとき、FX取引会社によって上乗せの金額は異なりますが、買い取引の為替レートに1銭ほど上乗せして為替レートを提示します。

この上乗せされた分の1銭ほどがスプレッドになるのです。

また、米ドルを売って円を買う取引の場合でも、最後には決済取引をすることになり、このときに上乗せされた買い取引の為替レートで取引をすることになります。

なお、FX取引会社によっては、為替レートを売りと買いに振り分けている場合もあります。

したがって、FXで資産運用をする場合は、この「スプレッド」を考慮しなければなりません。

銀行の金利よりも良いと思ってFXをはじめても、このスプレッドが分かっていないと損をしてしまうこともあるので注意しましょう。

銀行にもある「スプレッド」外貨預金に金利は付く?

これまでは、FX取引会社での「スプレッド」についてお話ししてきましたが、銀行でも「スプレッド」はあります。

では、銀行の「スプレッド」とはどんなものなのか見ていきましょう。

銀行での「スプレッド」は、外貨預金に対して使われます。

外貨預金と言っても、普通の預金と違い、預けていれば金利が付くというものではありません。

また、外貨預金は為替レートにより、元本割れするリスクがあるので注意が必要です。

銀行で外貨預金を行うときには、ふたつの為替レートがあります。

ひとつは、「TTS=Telegraphic Transfer Selling rate」と言い、顧客が円を外貨に両替する為替レートです。

もうひとつは、「TTB=Telegraphic Transfer Buying rate」と言い、顧客が外貨を売り、円へと両替する為替レートになります。

レートは銀行によってそれぞれ異なりますが、多くの銀行で米ドルの場合は1円の値幅を設けています。

・TTS=実際の為替レート+1円

・TTB=実際の為替レート-1円

このように、外貨預金の場合の「スプレッド」を見ると、ドルと円の往復取引で2円となっていますが、FXの場合では「スプレッド」幅は広めの業者でも1銭ほどなので、銀行はFX取引会社の200倍の手数料をとっている計算になります。

「スプレッド」の差がすべてではありませんが、考慮すべきことでしょう。

「スプレッド」幅は扱う会社によって違う!

これまで、「スプレッド」とは、売値と買値の価格差で、FX取引会社の利益に繋がる手数料のようなものだとお話ししてきました。

先程も少し触れましたが、この「スプレッド」はそれぞれの会社が、独自に「スプレッド」の幅を決めています。

FX取引会社にとって「スプレッド」は、実質の儲けとなる部分です。

そこを会社によっては企業努力で「スプレッド」を0.2銭と言うような、かなり狭いものに設定にしている会社もあります。

これは、FX取引においての「スプレッド」は、FX取引会社が信用の代わりに、前もって取引金を業者に預けているために狭く設定出来ることです。

しかし、0.2銭や1銭など、日常では使わない単位なのでピンときていない方もいるかもしれません。

それでは、具体的に見てみましょう。

・スプレッド3銭×取引数量1万通貨=300円

・スプレッド0.5銭×取引数量1万通貨=50円

その差は250円ですから、大した金額には思えませんね。

しかし、実際には1か月の間に何度も取引を繰り返す場合もあるので、250円×回数がコストの差になります。

では、金額が多い場合を見てみましょう。

・スプレッド3銭×取引数量100万通貨=30000円

・スプレッド0.5銭×取引数量100万通貨=5000円

このようにしてみると、大きな差になってきます。

この低金利時代に、このコスト差はとても大きいと言えるでしょう。

注意!「原則固定スプレッド」とは?

最後に「スプレッド」の注意点をご紹介します。

それは、「原則固定スプレッド」システムです。

「原則固定スプレッド」とは、文字通り「原則的には変動しない固定スプレッド」のことで、多くのFX取引会社がこのシステムを採用しています。

例えば、通常スプレッド0.3銭の会社と取引をした場合、そのスプレッドが「原則固定スプレッド」でなかったときは、最小のスプレッドは0.3銭と狭いのに、取引をしようと思ったときには1.5銭まで広がっている場合もあるということです。

基本的に「原則固定スプレッド」は、為替相場の動きがある時間のみ適用されます。

なかでも、月曜日の朝など、週のはじめには為替相場の流動性が激しく低下するので、「スプレッド」が広がる傾向があるので注意が必要です。

取引をはじめる前に、そのFX取引会社がどのような取引をしているのか、スプレッドの配信率(配信実績)を見るとそのことが分かります。

スプレッドは、FX取引会社のホームページで確認出来ますが、スプレッドが狭くないFX取引会社はあまり前面に情報を出していないので注意が必要です。

ホームページで、これまでのスプレッドを提示した割合を確認すると、ほとんどのFX取引会社が99%以上の配信率になっています。

しかし、この配信率が95%を切るようでしたら、「原則固定スプレッド」とは言えません。

現在のような低金利時代だからこそ、細かい部分に目を向けて、少しでも利益を得ていきましょう。

FX取引においての「スプレッド」とは

以上のように、FX取引においての「スプレッド」とは、「売り値」と「買い値」の価格差のことを言います。

買い取引時と売り取引時に上乗せされる、「FX取引会社の取引手数料」というようなイメージです。

この「スプレッド」は、「原則固定スプレッド」というシステムが採用されていますが、それは、為替相場の動きがある時間のみ適用されるので注意が必要です。

「スプレッド」の意味をよく理解し、FXで資産運用をしてください。