FXというと、難しい用語がたくさん出てきて、解説を読んでいてもなかなか頭に入ってこないということはないでしょうか。

そして、その都度専門用語について調べなければ前に進めないため、なかなか勉強がはかどらなかったりします。

今回は、そんな用語の1つであり、FXをやっていると日常的に触れる「スプレッド」について解説していきましょう。

また、スプレッドの違いが取引に及ぼす影響などを比較してみていきます。

FXのスプレッドとは売値と買値の価格差のこと

FXをやっていると、スプレッドをはじめ、レバレッジ、トレンド、クロス円、ロスカットなどさまざまな専門用語が出てきます。

何かしら投資をやっていれば、なんとなくわかる共通用語もあれば、FX専門用語もあり、初心者はまず用語の理解から始めなければなりません。

しかし、考えてみるとそれは何をするにしても同じで、例えばゲームと比較するとわかりやすいのではないでしょうか。

ゲームにもクエストやライフなどの専門用語が出てきて、それを理解しなければゲームがうまく進められませんよね。

FXも同じで、用語を理解することでより情報の理解が深まり、有利な取引ができることもあるのです。

今回取り上げるスプレッドは、そのような専門用語の中でも、かなり使用頻度の高い用語の1つです。

スプレッドとは、簡単に言えば売値と買値の価格差のことです。

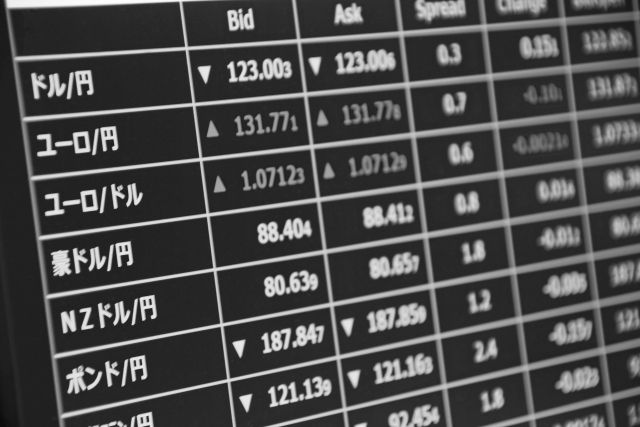

FXの取引画面を開くと、プライスボードやリアルタイム注文画面にBidやAskとあり、2種類の価格が表示されています。

Bidは売値、Askは買値を示しており、売値は買値より少しだけ安い価格になっているはずです。

FXの特徴として、買いからでも売りからでも取引する可能性があるため、このような2つの価格が表示されているのです。

スプレッドはFX会社の収入源になっている

ちなみに、テレビのニュースで「為替は現在1ドル○○円△△銭~××銭で取引されています」などと幅を持たせて報道されているのをご存知でしょうか。

これは、売値と買値の幅になります。

では、なぜ売値と買値にこのような価格差が発生するのでしょうか。

それは、この価格差がFX会社の主な収入源となっているからです。

例えばトレーダーが、100.003円でドルを買うとします。

その際、FX会社は買値よりも0.3銭安い100.000円でドルを売ることができます。

すると、その差額の0.3銭がFX会社のもうけということになりますね。

つまり、トレーダーから見ると、このスプレッドは取引コストということになります。

そして、その価格差はFX会社が自由に決めています。

FX会社の比較サイトなどで見ると、ドル円の場合、0.27銭から2銭くらいまで、会社によってかなり差があります。

また、ドル円で一番多いのは0.3銭ですが、FXには他にもたくさんの通貨ペアがあり、スプレッドも通貨ごとに違います。

つまり、どのFX会社を選ぶかによって、トレーダーの取引コストが変わってくるのです。

スプレッドの違いが利益に及ぼす影響を比較してみよう

ところで、銀行などで日本円を外国通貨に両替する場合、手数料がかかりますね。

以前は、FX会社でも1つ1つの取引ごとに手数料が掛かっていましたが、昨今は大半のFX会社が手数料を取らなくなりました。

おそらく、たくさんの会社が乱立しており、顧客獲得競争を行っているためでしょう。

そして、会社ごとに自由にスプレッドを設定できるため、現在では、それが顧客がFX会社を選ぶための基準の1つになっています。

では、実際の取引例を挙げて、スプレッドの違いがどのように顧客の利益に影響するのかを比較してみましょう。

ドル円取引において、A社はスプレッドが0.3銭、B社は0.6銭であったとします。

そして、買値が1ドル100円の時に、1万ドルを購入したとしましょう。

このような前提で、相場が1円上がった時に売ったらどうなるでしょう。

A社では、スプレッドが0.3銭なので、購入したときの売値は99.997円、そこから1円上がった時の売値は100.997円ですね。

この場合、1ドルあたりの差益が0.997円なので、1万ドルで9,970円の利益が出たことになります。

一方スプレッドが0.6銭のB社では、同じ値動きで1万ドルを売ったとしても、1ドルあたりの差益が0.994円で、利益は9,940円となり、30円の差がでます。

現在はFX各社が低スプレッドを競っている

このように、スプレッドの違いはトレーダーにとってはコストの違い、ひいては利益の違いになってきます。

取引額が少額の場合はさほど感じないかもしれませんが、先の例でのように取引額が100万ドルの場合、その差額は3,000円にもなります。

そう考えると、トレーダーにとってはスプレッドは小さいに越したことはありません。

手数料なし、低スプレッドであれば気軽に取引できますし、手数もおのずと増えるというものです。

そして手数が増えれば、FX会社はその都度スプレッドによる収入が得られるため、各社が低スプレッドを競っているという訳です。

ちなみにFX取引では、本来スプレッドは「pips」という、通貨の最小単位の1/100を示す単位が用いられています。

例えば、ドル/円では0.1銭、ユーロ/ドルのペアでは0.01セントを表しますが、通貨ペアによって呼び方が変わるのは分かりづらいものです。

そのため、一応pipsという単位に統一されているのですが、日本人には感覚的に銭の方が分かりやすいですね。

そこで、日本のFX会社では、対円通貨においては、スプレッドを「銭」という単位で表示しています。

FX会社を比較検討する際に、通貨ペアによってスプレッドの単位が異なっていても、円に対する銭と同じことであると覚えておいて下さい。

スプレッドを比較する際の原則固定とはどういう意味?

ところで、FX各社のスプレッドを比較する場合、「ドル円0.3銭原則固定」などと書かれていることがあります。

この原則とは、通常取引ではスプレッドは固定ですが、例えば相場が急変した場合や、流動性が低下した場合はその限りではないということです。

実際、私が使っているFX会社では、普段はドル円取引のスプレッドは0.3銭ですが、週明けの相場開始時など、しばらくは1銭~3銭程度で変動しています。

これは、市場参加者が少なく、為替の流動性が低下しているためと考えられます。

また、重要指標が発表された直後なども、2銭~4銭程度に急変する場合があります。

たくさんの売買注文が入り、それに対処しきれないためスプレッドを広げて注文をけん制しているのです。

そのような時に、もしうっかりポジションを持ってしまうと大変です。

例えば1ドル100円の時にドルを買ったとして、スプレッドが0.3銭の場合なら、売値は99.997円なので、0.003円以上相場が上がれば利益が出ます。

しかし、スプレッドが4銭の時に買ってしまうと、売値は99.96円のため、0.04円以上相場が上がらなければ利益が出ないのです。

スプレッドと同時に約定力も比較してFX会社を選ぼう

また、スプレッドと合わせて覚えておくべきことがあります。

それは「許容スリッページ」です。

スリッページとは、簡単に言えば「値滑り」で、自分が注文した値段と、実際の約定価格が変わってしまうことです。

特に、前述のような重要指標の発表時や天災発生時など、相場が急変するような状況の時に発生する現象です。

FX会社のサーバーの処理能力やネット環境など原因はさまざま言われていますが、要するに注文の確定が相場の急変に追いつかないために起こります。

もし、そのせいで本来得るはずの利益が減ってしまったり、損失が出てしまったりしたらショックですよね。

そこで、注文する際に、どこまでなら値滑りを許容するかを設定することができるようになっています。

ちなみに、許容スリッページを0pipsに設定しておくと、値滑りはありませんが、代わりに約定拒否、つまり約定できない現象が起こります。

そこで、初心者の場合は普段は0.3pips程度に設定しておくと、値滑りも少なく、約定しやすいと思います。

ただ、相場急変時にどうしても約定したい場合などは、5pips程度に許容範囲を広げておくのが適切でしょう。

このように、FX会社によって、スプレッドや値滑りしない約定力が違います。

皆さんがFX会社を選ぶ際には、口コミなどから、この2点を比較検討して選ばれることをお勧めします。

スプレッド以外にも学ぶべき専門用語はまだまだある

今回はスプレッドについて述べてきましたが、スプレッドが取引にとって重要な要素であるということがわかっていただけたでしょうか。

FXにはまだまだ重要な専門用語がたくさんあります。

皆さんの大切な投資資金を無駄にしないためにも、このような専門用語の壁に怯むことなく、積極的に理解するよう努めていただければと思います。