2008年、アメリカで起きたリーマンショックによって、世界経済は大打撃を受けることになりました。

その影響は日本経済にも及びましたが、日本企業が不況になった原因の一つに、「円高」があります。

リーマンショックなどの金融危機には、円が買われる「円高」になる傾向が強くあり、「有事の際は円買い」という方式も投資家の中では常識になっています。

そこで、この記事では、リーマンショックによる円高の理由について、詳しくご説明してきます。

そもそもリーマンショックとは?

リーマンショックによる円高の理由についてご説明する前に、まずは、リーマンショックについてご説明していきましょう。

リーマンショックとは、2008年にアメリカの大手投資銀行、「リーマン・ブラザーズ」の経営破綻によって、世界規模の金融危機が起こったことを指します。

リーマン・ブラザーズの破綻は、アメリカ史上最大の倒産と言われ、その世界的な影響は「世界金融危機」とも呼ばれています。

なぜリーマン・ブラザーズが破綻したのかと言えば、その原因は「サブプライムローンの崩壊」にあります。

サブプライムローンとは、低所得者でも家が買えるように組まれたローンのことで、いわゆる「低所得者向けの住宅ローン」です。

その当時、アメリカの不動産業界は好景気だったため、リーマン・ブラザーズは2007年に大企業へと発展します。

しかし、住宅価格が徐々に下がっていき、金利が上昇したことによって、ローンの返済不能に陥るケースが続出しました。

さらに、証券会社によって、サブプライムローンの債務担保証券が、世界の金融機関などに売られていたため、最終的にはリーマンブラザーズは破綻しました。

この金融危機により、金融機関からの融資を受けられなくなった企業は、世界規模で倒産していく事態となったのです。

リーマンショック後の「ドル安政策」とその理由について

このような金融危機を脱するために、アメリカは「ドル安政策」を講じています。

その理由というのも、世界規模の大不況を回復させるには、世界経済の中心である「アメリカ経済」を回復させる必要があったからです。

「ドル安政策」は、ドルの価値を下げることで、他国の通貨価値を上昇させ、国内産業の発展に繋げるものです。

つまり、「ドル安」は「円高」を意味しますから、アメリカ国内では日本製品などの輸入品の消費が減るので、輸入品の需要が下がります。

このように、海外からの輸入が減ることは、自国の製品が売れることに繋がるので、この「ドル安政策」によって、自国の産業の活性化を図ったのです。

その結果、リーマンショックから2~3年後には、アメリカ経済は回復に至りました。

その一方で、日本はこの「円高」に対して政策を行っていません。

では、それについて、次項で詳しく見ていきましょう。

円安政策は行われなかった?リーマンショックで日本は超円高に

リーマンショック後に、「ドル安政策」を行ったアメリカに対し、日本は自国通貨安政策を行いませんでした。

その結果として、円がどんどん買われていき、極端な円高が続く事態になったのです。

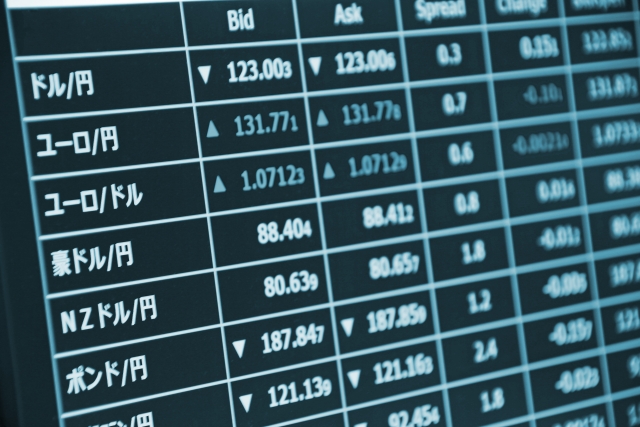

米ドル為替相場によれば、2008年9月15日時点で「1ドル=104.8円」だったのに対し、3ヵ月後の12月17日には、「1ドル=87.1円」にまでなっています。

このたった3ヶ月の間に、17%も円高が進んでいることになりますから、当時の円高のすさまじさが分かります。

この超円高が続いたことによって、日本企業は勿論、特に日本の輸出企業は大ダメージを受け、大規模なリストラや派遣切りが行われることになったのです。

日本で「円安政策」が行われなかった理由としては、アメリカからの圧力があったとされていますが、真偽の程は定かではありません。

では、なぜ金融危機で円高が進んでしまったのでしょうか?

その理由について、次項で詳しくご説明していきましょう。

リーマンショックによる円高の理由!その①日本の低金利

リーマンショック当時、「安全資産として円が買われた」というフレーズが、多くのマスメディアによって報道されていました。

確かにリーマンショック以外の有事の際にも、円が買われて「円高」になる傾向があります。

「その国の通貨信用は、国の信用力を裏付ける」とも言われていますが、実際日本はどうでしょうか?

1000兆円を超える政府債務があり、経済成長率も横ばいを続けている日本の円が、なぜ「安全通貨」と言われているのか、疑問を持つところだと思います。

リーマンショックのような金融危機に、円高になる理由は、大きく分けて3つあります。

まず1つ目は、日本の金利が低水準であることが挙げられます。

日本の金利は、他の主要国と比べると極めて低いため、平時の場合、低金利の円は売られやすい傾向にあります。

つまり、低金利の円を調達することで、高金利の外貨を買う取引、いわゆる「円キャリー取引」「円借り取引」が行われやすいのです。

しかし、金融危機の場合はその逆となり、高金利通貨を売って円を買い戻すことで、投資家も企業もリスクを回避しようとするのです。

これが、リーマンショック後の円高を後押しした、1つ目の理由です。

リーマンショックによる円高の理由!その②巨額の対外純資産

リーマンショック後に円高が進んだ2つ目の理由は、日本の大規模な対外純資産にあります。

対外純資産とは、国が海外に保有している資産から負債を除いたものを指します。

日本の企業や投資家、政府などが、国外に保有している対外純資産は、2017年末には349兆円にも上り、つまりは、世界最大の債権国であることを意味します。

このような対外資産は、リーマンショックなどの金融危機が起きた場合、日本の投資家が大量に売ることで、資金を日本へ引き上げる傾向が強くあります。

つまり、海外に保有している外貨建ての資産を、日本の投資家が売却することで資金を引き上げる、いわゆる「リパトリエーション(本国回帰)」が起きやすくなるのです。

したがって、リーマンショック時の円高は、このリパトリエーションによる「円の買い戻し」による要因もあったとされています。

リーマンショックによる円高の理由!その③経常黒字大国

リーマンショックによる円高の、3つ目の理由は、日本が「経常黒字大国」であるということにあります。

経常黒字とは、簡単に言うと、輸入より輸出が大きく、支払いより受け取りの額が大きいということです。

例えば、日本車をアメリカで売った場合、その代金はドルで入ってくるので、ドルを売って円に換金する必要があります。

ただ、平時の場合、受け取ったドルは、そのままアメリカ国内の生産設備や販売網、広告費などに再投資するのがほとんどです。

また、他の国への進出資金としても、そのままドルが運用されています。

したがって、世界経済が好景気の場合は、受け取ったドルの多くは円に換金されないので、為替に大きく影響することはありません。

しかし、リーマンショックが起きた際、日本企業が赤字になったことで、一斉にドルを円に替える事態が起きました。

これが、円高を進めた理由の1つになったのです。

金融危機は円が買われる

リーマンショックによる円高は、日本の低金利、巨額の対外純資産、そして、経常黒字大国であることに理由がありました。

このような円高は、金融危機だけではなく、戦争の緊張が高まることでも「有事の円買い」は起こります。

したがって、今後もし金融危機が生じた場合は、リーマンショック時の二の舞にはならないように、超円高への対策が必要になってきますね。