株式売買の数多くある手法のうちの一つである株の買い増し。

株の買い増しは、どのようなタイミングで行うものかご存知ですか?

今回は、その株の買い増しについてお話ししていきます。

株を買い増しした際の計算方法についても解説しますので、チェックしてみてくださいね!

株の買い増しとは?

株の買い増しは、今持っている株と同じ銘柄の株をさらに買うことです。

株の買い増しを行う理由はいくつかあります。

・業績がよく、これから株価が上昇しそうだから

・株に投資できる資金は限られているから、毎月少しずつ買付するため

・同じ株価で一気に投資せず、リスク分散のために数回に分けて買付するため

・株価が下落してきたので、取得平均単価を下げるために買付する

株の買い増しをする理由は一つではなく、投資家それぞれの投資状況や考え方によって異なります。

それでは、これらの理由から株の買い増しを行う際、どのようなタイミングで株を買付していくのがいいのでしょうか。

また、同じ銘柄の株を買い増ししていくと、平均取得単価の計算はどのようになるのでしょうか。

次項より順を追って見てまいりましょう。

株の買い増しのタイミング①

株の買い増しをする理由は人それぞれですから、買付するタイミングも人それぞれです。

まず、「業績がよく、これから株価が上昇しそうだから」という理由からまいりましょう。

株価が上昇していくと、利益を確定させたい人が売り注文を出すことで一時的に株価が下がります。

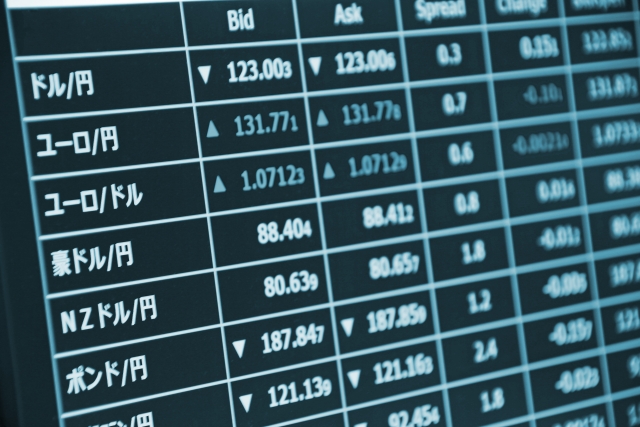

投資家の中でもデイトレーダーなどは日々株の計算をして投資をしてますから、利益確定の売り注文を出すことはよくあることです。

このときがずばり、買い増しのタイミングなのです。

この買い増しのことは、別名「押し目買い」ともいわれています。

このときの株価の下落は一時的なものであり、中長期的にみると株価は上昇するので、とても効率のいい買い方ともいえます。

ただし、株価下落の原因が「その銘柄の企業にとってよくないニュース」であれば、話は別です。

ニュースの内容がよほど悪いことでしたら、そのまま株価が下落し続けることも十分に考えられるからです。

株の買い増しのタイミング②

次に、「株に投資できる資金は限られているから毎月少しずつ買付する」や「同じ株価で一気に投資せず、リスク分散のために数回に分けて買付する」という場合ではどうでしょうか。

これらの買い増し方法についても、根底には「中長期的に見てこの銘柄の株価は上昇する」という気持ちがありますよね。

ですから、買付のタイミングは、やはり利益確定の売りが出て株価が一時的に下がったときがベストでしょう。

それでは、「株価が下落してきたので、取得平均単価を下げるために買付する」といった場合はどうでしょうか。

この理由にも「いつか株価が上がる」という気持ちが根底にあるのには変わりないのですが、これまでの三つの株の買い増し理由とは少し意味合いが異なりますよね。

ちなみに、下落している株を買い増しすることを「ナンピン買い」といいます。

実は、ナンピン買いはとても難しいといわれています。

その理由は、投資した銘柄が結局上昇することなく下落し続け、損失を大きくしてしまいやすいからです。

そのため、取得平均単価を下げるためのナンピン買いのタイミングは難しいのです。

ナンピン買いをし続けて保有している株が、将来的に塩漬け株になる可能性もあります。

取得平均単価を下げるための買い増しは、慎重に行うことをおすすめします。

それでは、株を買い増しした際の取得平均単価の計算はどのようにして行うのでしょうか。

次項でみていきましょう。

株の買い増しの計算方法

株を買い増ししていると平均取得単価がその都度変動するので、最終的な取得単価はいったいいくらなのかわからなくなることも多いです。

それではここで、株の買い増しの平均取得単価の計算方法を例を挙げてご説明していきます。

ある銘柄の株を、一番最初に100株1,000円で買付していたとします。

中長期的に見るとこの銘柄の株価は上昇すると思っていましたが、株価が一時的に下がったので100株900円で買い増ししました。

このときの、平均取得単価の計算方法は以下の通りとなります。

(1,000円+900円)÷2=950円

この時点以降、株価が950円を超えたら利益が生まれるということになります。

しかし、この後また株価が下がってきて、100株800円でさらに買い増ししたとしましょう。

そうすると、平均取得単価は以下の通りとなります。

(950円×2+800円)÷3=900円

つまり、この時点では300株を900円で買ったという計算になるのです。

この後、株価が900円を超えたところで売却したら、利益を確定することができます。

これ以上買い増ししていったとしても、計算は同様に行います。

あらかじめ計算しておくことが重要!利益確定ライン

株の買い増しにはある程度のテクニックが必要です。

そのため、思いついたように買い増しを行うのではなく、しっかりと投資対象の銘柄について調査したうえで行うことが大切です。

また、それだけではなく、あらかじめ利益確定のラインを計算しておくことが重要です。

つまり、自分の決めた利益が確定できる株価になったらそこで株を売却してしまうということです。

「まだまだ株価は上昇しそうだから」とそのまま保有し続けているうち、会社に何らかの不祥事があり、株価が大暴落してしまうことも考えられます。

どこまでを利益確定のラインにするかはそれぞれのケースによって異なりますので一概にいえませんが、各々で利益確定ラインを決めておくことが、買い増しする際のポイントの一つといえるでしょう。

株価下落時の買い増しは×?損切りラインの計算も重要!

株価が下落すると、平均取得単価を下げるために株の買い増しをする方が多くいます。

しかし、先ほども述べましたように、株価下落時のナンピン買いは難しい投資法でもあります。

投資玄人でしたら話は別ですが、投資にそこまで詳しくないということであれば、株価下落時のナンピン買いは避けた方がいいでしょう。

保有株の株価が下落してきたら、ナンピン買いするのではなく「損切り」することが大きな損失を出しにくい投資テクニックだといえます。

誰でも、投資したお金を失いたくはありません。

そのため、保有銘柄の株価が下落し続けているのに、損切りをすることなく持ち続ける方も多くいます。

しかし、それをすることで最終的に大きな損失を出してしまいかねないのです。

そうならないように、前項でご説明した利益確定ラインと反対に、損切りのラインをあらかじめ計算しておくようにしましょう。

つまり、「ここまで株価が下落したら売却する」と、損切りラインを決めるのです。

そうすると、予想していた以上の金額を失うといったこともなくなります。

意外と難しい株の買い増し

株式売買において数多くある投資手法の一つの買い増しですが、買付するタイミングが実は意外と難しくもあります。

また、あまり欲を出さず、あらかじめ計算しておいた利益確定ラインに株価がのったら、ためらわずに売却してしまうということも必要となります。

反対に、株価下落時は買い増しするよりも、損切りラインに株価が下がったら思い切って売却した方が塩漬け株を作らないですむことが多いでしょう。

株式売買は奥が深いですが、いろいろな手法を身に着けて自分にとって有意義なものとなるようにしていきましょう。