「毎日、仕事を頑張っているのに給料が上がらないなあ」と思っていませんか。

会社に頼れないなら、自分でなんとかしなくてはいけません。

会社勤めをしながら収入を増やす方法のひとつは、投資です。

投資にもいろいろありますが、必ず必要になってくるのが為替の知識です。

ここでは、初めて投資をする人のために、為替と金融商品の基本をまとめました。

将来の安心を買う投資

「日本経済の回復が続いている。景気回復は戦後最長期間を更新か」という声を聞きますが、景気の良さはあまり実感できません。

給料はなかなか上がりませんし、せいぜい0.1%止まりの金利では貯金をしてもほとんど増えません。

これでは、将来が不安になるばかりです。

「もっと収入を増やしたい」と考えている人も多いのではないでしょうか。

収入を増やす副業と言えば、投資です。

もちろん投資にはいろいろなものがあります。

大きく分けると、

・リスクは高いけれども大きな儲けが期待できるもの

・儲けは少ないけれどもリスクは小さいというもの

の2つがあります。

どんな投資を選ぶにしても、まず基本的な知識をしっかりと押さえて、負担の少ない投資から始めるべきです。

不動産の投資でも金融商品の投資でも、投資には為替の動きが大きく関わってきます。

投資の基本として、まず為替についてまとめてみましょう。

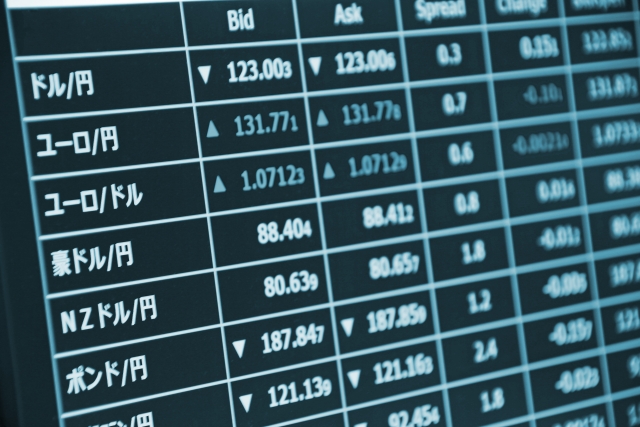

外国為替のまとめ

私たちが新聞やテレビで日常よく目にする為替という言葉は、多くの場合、外国為替のことを指しています。

外国為替というのは、海外の国との間の商取引で、現金をやり取りせずに決済をすることです。

日本と外国では、使っている通貨が違います。

日本であれば、商取引の支払いは円でできますが、外国では円は使えません。

必ずその国の通貨との交換が必要になります。

例えば、アメリカの通貨はドルですから、円をドルに交換してドルで支払いができるようにします。

しかし、円をドルに交換するときに問題になるのが、いくらで交換するかということです。

1万円は100ドルなのか、105ドルなのか、それとも95ドルなのか、それが決まらないと円をドルに交換できません。

この交換比率のことを、為替レートと呼びます。

他国との間でも同じです。

イギリスであれば、円とポンドの間の為替レートがあります。

フランスであれば、円とフランの為替レートがあります。

しかし、為替レートは一定ではありません。

時々刻々と変わります。

なぜ、為替レートが変わるのでしょうか。

次は、為替の値動きの仕組みをまとめてみましょう。

為替レートと取引のまとめ

為替レートが変わる理由を一言でまとめると、通貨が商品のように売り買いされるからです。

テレビで「円高」「円安」「1ドル○○円○○銭で取引」などというニュースを見たことがあると思います。

円高というのは円の価値が高くなることで、円安というのは円の価値が低くなることです。

国内では、円は代金の支払いに使われるだけですから、円の価値といってもピンときませんが、世界を見ると円は売り買いの対象です。

それは、日本以外の国で使用しているお金(例えばアメリカのドル)のように、それぞれの国で使われている通貨でも同じです。

円を買う人がいれば、ドルを買う人もいますし、ユーロを買う人もいるでしょう。

逆に言えば、円を売る人がいて、ドルを売る人がいて、ユーロを売る人もいるということです。

安いときに買って、高いときに売れば利益が出て儲かります。

これを為替差益と言います。

それぞれの通貨の価値が「これから高くなる」と思う人が増えれば買う人が増えるので、人気が高くなり、値段が上がります。

通貨の価値が低くなると思えば、売る人が増え、値段が下がります。

為替レートに影響を与える要因は、各国の経済事情や財政状況、地域紛争やテロ、災害などいろいろあります。

円とドルの為替レートの変化が、他の通貨の為替レートに影響することもあります。

通貨を取引する人たちが先々の通貨の値動きをどう予想するかで、為替レートは決まってきます。

為替レートと市場介入のまとめ

しかし、為替差益を目的とした取引とは別の動きで、為替レートが変わることもあります。

それは、それぞれの国が為替レートを操作する目的で通貨を売買することがあるからです。

市場介入と呼ばれるものです。

例えば、円のレートが急激に変化して、日本経済に悪い影響を及ぼすと国が判断した場合には、それを防ぐために市場介入することがあります。

具体的に言うと、ドルに対して急激に円高が進んだ場合には、財務大臣から日銀に連絡が入り、日銀は円を売ってドルを買い、円安に向かわせるようにします。

反対に、円安が進み過ぎていると判断すれば、ドルを売って円を買います。

それによってドルの人気を下げ、円高に向かうようにします。

為替の取引は、株式のような取引所というものがありません。

コンピューターでつながったネットワーク上の取引であり、24時間取引されています。

ただし、夜間は日中よりも取引が少なくなります。

取引の中心は、東京→ロンドン→ニューヨークと移動していきます。

他国の中央銀行の縄張りでは、市場介入するわけにはいきません。

引き続き市場介入するときは、他国の中央銀行にお願いして委託介入をしていきます。

外国為替の仕組みをまとめてみると、為替レートがなぜ時々刻々と変化するのかがわかりますね。

金融商品のまとめ

為替の基本が分かったところで、次は投資の対象となる金融商品についてまとめてみましょう。

金融商品には

(1)銀行が扱う預金

(2)証券会社が扱う債権と株式

(3)保険会社が扱う保険

(4)専門業者が扱うFX(外国為替証拠金取引)

があります。

(1)の預金の中でも投資の対象になるのは、外国の通貨を購入して預金する外貨預金です。

外貨預金は、国内の銀行預金に比べて金利が高いのが特徴です。

預金した時点に比べて円安になっていると、為替差益も得られます。

ただし、円高になった場合は、為替差損で元本割れになることがあるので注意が必要です。

(2)の債権には、国や地方自治体が発行する公社債、会社が発行する社債、外国債があります。

債権は、定期的に利息を受け取ることができることと、満期に元本が払い戻されることが特徴です。

しかし、財政破綻や会社が倒産した場合は、元本が戻らないというデメリットがあります。

リスクを考えると国が発行する国債が一番安心です。

(3)の投資として見た場合の保険には、将来受け取る年金額が運用実績によって変わる投資型年金保険があります。

生命保険と組み合わせているのが特徴ですが、運用実績によって年金額が変わるハイリスク・ハイリターンですから、あまりおススメできません。

(4)のFXについては、次で詳しくまとめます。

外国為替証拠金取引のまとめ

FXはmargin foreign exchange tradingの略で、外国為替証拠金取引と言われるものです。

FXは外貨投資の一種ですが、外貨預金とは全く違う特徴を持った投資です。

FXは少額で始められ、大きなリターンが得られることで注目されています。

以下に、FXのメリットとデメリットをまとめておきましょう。

【メリット】

(1)レバリッジという倍率設定の仕組みにより、証拠金として預け入れる元手よりも大きな資金として取引ができるため、少額の元手で大きな利益を上げることができます。

(2)24時間取引ができるため、例えば日中は仕事をしているサラリーマンのような人でも、時間に関係なく運用できます。

(3)外貨を売ることからでも始めることができるため、円高でも円安でもタイミングを問わず利益を出すことができます。

(4)外貨預金に比べて1/10程度の安い手数料で取引ができます。

【デメリット】

(1)レバレッジの倍率を上げ過ぎると、大きな損失になるリスクがあります。

(2)FX業者が経営破綻した場合は、預け入れした証拠金は返金されません。

このように、FXを含めた金融商品にはそれぞれ、メリットとデメリットがあります。

しかし、それをよく理解しておけば必要以上に投資を恐れることはありません。

将来のお金を増やす方法の一つとして、検討してみてはいかがでしょうか。

将来のために小さな投資から始めよう

今、政府は副業や兼業を推進しています。

そして、それを受けて大手企業がぞくぞくと副業を解禁しています。

「少子高齢化で、年金の財源を確保するのが難しくなっている」というニュースと合わせて考えると、まるで、将来の生活費は自分で確保してくださいと言われているようです。

受け止め方は人それぞれとして、収入を増やす方法を考えておくことは損にはなりません。

自分の将来のために、小さな投資から始めてみてはいかがでしょうか。